投資に興味があっても、

ハイリターンに期待する一方でハイリスクが心配ということはありがちです。

その点で迷って、なかなか踏み出せないという方も多いでしょう。

投資のリスクが不安であれば、

ローリスクの投資を検討してみる方法があります。

米国投資信託は、リスクが低めで堅実な投資商品として注目されています。

ここでは米国投資信託について、また安定した分散投資ができる米国ETFについても併せて見ていきましょう。

米国投資信託が人気の理由

資産形成のために株式投資を始めたいと思ったとき、

初心者なので1社の株に絞って投資するというのはハイリスクです。

株式投資初心者にとって、難易度が高いのが短期間での売買。

しかし、気長に長期投資をしようとしても先行きは不透明、

経済を読むなんてそうはできるもんじゃありません。

将来的に株価が上昇する期待もある一方で、急に下落する恐れもあります。

株式の売買に慣れていても、想定外の株価下落による損失を免れるのは大変な苦労です。

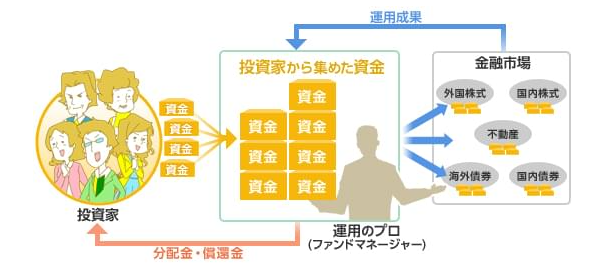

その点、投資信託は分散投資が可能でリスクの軽減を図れます。

実際の運用はファンドマネージャーに任せておけばよい点も、投資初心者にとっては気楽でしょう。

投資信託の中でも人気が高まっているのが、米国投資信託です。

米国の経済成長度合いにもよるため、

投資信託にもリスクがある点と米国経済の将来性を見極める必要性がある点は注意しておきましょう。

米国投資信託に人気が集中する理由には、

世界の株式市場の半数近くを米国株が占めていることにもあります。

上場企業の割合が高く、株式市場の流動性が高いからこそ、

米国株は比較的自由に売買され市場でのシェアを大きく占めています。

株式投資初心者が米国市場に乗り出すのは、小舟で大海に出るようなもの。

しかし、投資信託であればファンドマネージャーに資金を預けて運用してもらえるため大海に大船の乗組員として参加できるのです。

ただし、投資信託は一般的に非上場株式を取り扱う投資であることも覚えておきましょう。

ETFとは

投資信託が非上場の株式を取り扱うのに対して、

ETFで取り扱われるのは上場株式です。

ETFとは” Exchange Traded Funds “の略で、

上場株式を取引所の取引時間内にリアルタイムの市場価格で取引できます。

投資信託は証券会社などの販売会社に定められた時間内しか取引できない特徴があり、

この点がETFとの大きな違いです。

ETFでは、特定の指数への連動を目指した運用をします。

つまりインデック投資ということです。

例えば身近なところでいえば日経平均株価指数のように、

あらかじめ決まったベンチマークと等しくなるような運用を目指すのが特徴です。

これをパッシブ運用といい、ベンチマークを上回る収益率を目指すことが多い投資信託とは運用方法でも異なっています。

インデックス投資(パッシブファンド)はアクティブファンドより成績がよいです。こちらにも書いてあります。

ETFは、手数料が低めなのもメリットです。

ただし、国内のETFの場合は売買単位に制限があります。

最低購入金額が1万円以上になることが多く、

初心者にとっては迷いが生じるかもしれません。

投資信託には1株100円程度から投資が可能な銘柄もありますから、

投資信託のほうが気軽に開始できるのではないかと思うこともあるでしょう。

ただここで注目しておきたいのが、米国ETFです。

米国ETFの場合、日本市場とは違い売買単位に制限がありません。

1株単位から売買できる点で、柔軟な資産運用が可能になります。

米国ETFの種類

金融リテラシーの高い米国の株式市場では、

ETFの割合が高めです。

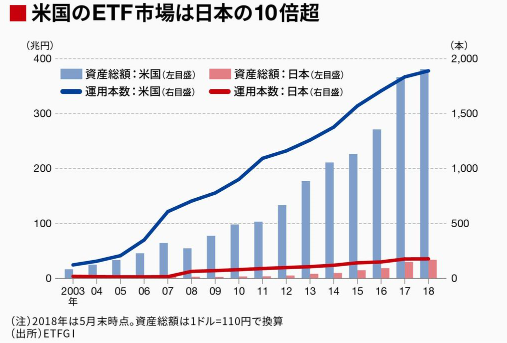

他国と比較しても、米国ETFの種類は多くなっています。

ETF自体が米国に登場したのが20年以上前ですが、

いまや日本と比較すると10倍以上もETFが存在します

圧倒されるほどの種類の中でも注目度が高いのが、

S&P500指数に連動するタイプやNYダウに連動するタイプです。

大中小を問わず、米国株式市場の100%に近い銘柄をカバーしているETFもあります。

利回りが少しでも高い米国ETFを選びたいのであれば、

配当利回りの高さやコストの低さに注目してみるのもよいでしょう。

他にも、ナスダック100指数に連動するETFや米国のITセクター銘柄で構成されているETFなども人気があります。

安定感で注目されているのは、米社債系のETFです。

米国政府の債権が半数以上を占めているETFなども、安定性が見込まれて人気を得ています。

膨大な種類がある米国ETFの中から、

最適なETFを選び抜くのは初心者にとって難しい作業でしょう。

はじめは、一般的に人気の高い米国ETFから投資して様子を見てみるといいかもしれません。

過去のパフォーマンスもチェックして、評価が高い米国ETFを見つけてください。

[st-cmemo fontawesome=”fa-hand-o-right” iconcolor=”#3F51B5″ bgcolor=”#E8EAF6″ color=”#000000″ iconsize=”200″] 米国経済の成長指標の波に乗る [/st-cmemo]

米国ETFの成長

国外のETFは、米国ETFだけというわけではありません。

米国ETF以外にも、ヨーロッパ各国や中国など世界の市場でETFが取引されています。

中国ETFなども、注目が高まりつつあるETFの1種です。

それでもなお米国ETFの人気が高いのには、いくつかの理由があります。

米国ETFの種類の多さも、1つの理由です。

投資にリスクはつきものですが、リスクの低い商品を選びたいと思うのも当然のこと。

より良い商品を試せる選択肢が多ければ、気長に投資を続けやすくなります。

売買単位に制限がなく、自由に取引しやすいのも米国ETFに支持が集まる理由です。

株式投資の経験や知識が少ない人にも、自由度の高い米国ETFであれば投資へのハードルが低くなります。

米国経済の成長に伴ってETFも比例するため、

米国ETFの成長が高まっているときはアメリカの経済成長が上昇しているときです。

成長もあれば経済が停滞する可能性もありますが、

アメリカには膨大な種類のETFがあります。

企業の種類も多く、株価が上昇すれば日本とは比較にならないほどの利益率になり得ます。

上手くいけば利益率が高く、

乗り換えできる選択肢が豊富なことが米国ETFの良さでしょう。

どこの国の経済にも浮き沈みがありますが、アメリカの経済が落ち込んでも復興したときの成長は莫大です。

なおかつ経済成長が低い中にも成長している企業があり、

たとえその企業が小規模であっても自由に株式を売買しやすいのが米国ETFの人気や成長につながっています。

今後アメリカ経済がどうなっていくかを占ううえで重要なものに人口の増減になりますが、

アメリカの人口は今後も増える事が予測されます。

日本のように超少子化社会、今後どんどんと人口が減少、労働人口が減っていく国ではないのです。

これが今後のアメリカ経済拡大を評価するための重要な指標となるでしょう。

[st-cmemo fontawesome=”fa-hand-o-right” iconcolor=”#3F51B5″ bgcolor=”#E8EAF6″ color=”#000000″ iconsize=”200″] 人口も増えており今後も世界経済の中心は米国だ! [/st-cmemo]

おすすめの米国ETF

数ある米国ETFの中からリターンや利回りなどを比較厳選しようとすると、

頭が混乱してくるかもしれません。

かといって、一般的な人気の高い定番商品を選ぶのは決め手に欠けると思う人もいるでしょう。

そもそもETFの本質を考えると米国の株価指数に連動していることが大切です。

価値がゼロにならない商品を選べるよう定番商品に目を向けたほうが、

安定的な資産運用といえます。より多くの分散投資ができるかどうかも重要です。

何百何千の銘柄に投資することはビリオネラーでもなければ難しいことですが、

代表的な米国ETFなら個人にも数多くの銘柄への投資を可能にしてくれます。

例えば、VTI(Vanguard Total Stock Market ETF)はバンガードの主力ETFで

アメリカの大中小ほぼ全ての銘柄をカバーしています。

倒産する企業があっても、他の企業が成長していれば大きな損失を防げます。

一気に多くの企業の成長が阻まれ、どの分野の成長が見込まれるか不透明な情勢になった場合でも、

幅広い企業をカバーしていることで被害を最小限に食い止めてたった1つの企業が急成長し利益が上がる可能性もあるのです。

時価総額が10兆円と日本では考えられない規模の大きさがうかがえます。

DIA(SPDRダウ工業平均ETF)は、NYダウに連動するETFです。

ニューヨークには世界の主力企業が集まっているため、世界経済を反映させたETFという見方もできます。

VOO(Vanguard S&P500 ETF)もバンガード社のETFで、S&P500に連動しています。

ニューヨーク証券取引所・NYSE MKT・NASDAQ上場の銘柄から選んだ500銘柄を基に株価指数を出したS&P500も、

米国株式市場を象徴する指標といってよいでしょう。

他にも、ナスダック100指数に連動するInvesco QQQ Trustはベンチャー企業が多く、値動きの変動を感じたい場合におすすめの米国ETFです。

米国ETFのデメリット

これだけ聞くと今すぐにETFを開始したいと思うかもしれません。

楽天証券、SBI証券であれば証券口座さえあればすぐにでも米国ETFは開始できます。

唯一のデメリットは米国ETFを購入するにはドルで購入する必要があります。

いわゆるドル転というやつです。

我々が持っているお金は基本”円”です。

円を、ドルに変換してドルとして米国ETFを購入しなくてはならないのです。

手数料は大体上にあげた2社であれば1ドル25銭です。

どれくらいかというと、100万円をドルに交換すると2500円かかります。

1000万円ならば25,000円です。

大きくなればなるだけバカにならない金額になります。

住信SBIネット銀行であれば1ドル4銭、100万円の手数料は400円まで下がります。

住信SBIネット銀行に預けて、

ドル転して、そのドルをSBI証券に移動させ、米国ETFを購入することが今一番、コ

スパが良い米国ETFの買い方にはなるでしょう。

向き不向きがあるため、超高額でなければ手間とコストを秤にかけて楽天銀行、楽天証券で済ますのも一つの手ではあります。

米国ETFのデメリットは手間と、ドル転にかかるコストが考えられます。

ただ、これを超えるメリットが米国ETFにはあると私は考えます。

[st-cmemo fontawesome=”fa-hand-o-right” iconcolor=”#3F51B5″ bgcolor=”#E8EAF6″ color=”#000000″ iconsize=”200″] 人気の米国ETFは初心者にもおすすめ[/st-cmemo]

人気の米国ETFは、実績が高く定評があります。

数百数千単位の銘柄を扱う米国ETFも多く、

リスク回避の対策に適しています。

米国ETFに投資してみたいけれどどの種類がよいのか選び難いというときは、

高い人気を誇る定番的な米国ETFを選んでみることをおすすめします。

慣れてきたら他のETFにチャレンジしてみるのもよいですし、

そのまま定番商品に投資し続けるのもよいでしょう。

米国ETFについて書いてあります。

大事なインデックス投資です。

コメント